2024 年に投資家には何が待っているのでしょうか?

2023-12-20 09:00

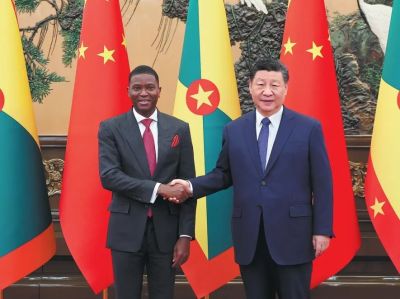

▲馬雪静/チャイナ・デイリー

市場の達人は、過去数年間、地政学的な緊張が多くの投資家を動揺させただけではないことにすぐに気づいています。しかし、世界市場に長い影を落としています。

2023 年が終わりに近づくにつれて、株式市場、外国為替、原油価格などのボラティリティーの高まりが特徴となっています。その結果、投資家はますますリスクを回避するようになりました。これにより地金価格は何度も記録的な高値を更新したという。

世界はまだ新型コロナウイルス感染症の影響から回復途上にあるかもしれないが、業界の専門家は近いうちにバラ色の見通しを持ち続けることに慎重だ。一部の専門家は、投資家をやや落胆させ、短期的には政治的不確実性のトンネルの先に光は見えないかもしれないと率直にさえ言った。それどころか、2024年には政治が商品市場に影響を及ぼす可能性が十分にあると彼らは述べた。

例えば、UBSグローバル・ウェルス・マネジメントの専門家らは、2024年には政治が投資に大きな影響を与えるだろうと述べている。その一例として、来年には多くの人が騒々しく不安定なものになると予想する米国大統領選挙が行われるだろう。もう一つは、地政学的な紛争が長期化し、さらには完全な戦争が起こる可能性があると思われる。

10月7日にハマスとイスラエルの紛争が勃発してから1週間で、金の先物価格は5%上昇した。市場の不安によって引き起こされたこのような急騰は長くは続かないかもしれないとの見方もあったが、12月には金の現物価格と先物価格はともにオンス当たり2,150ドルを超えた。 11で新高値を更新。

世界銀行の専門家らは10月下旬、世界環境の既存の不確実性を踏まえ、中東紛争が商品市場の地政学的リスクを高めていると報告書の中で警告した。

しかし、それはすべてが絶望的で暗いわけではありません。全体として、現時点での市場の反応は比較的穏やかであるように見えます。例えば、石油市場では、最近の紛争が勃発したときの状況は、過去に見られた供給ショックとは著しく異なっていたと世銀の専門家は述べた。

しかし、世界の石油生産の中心地である中東で紛争が激化した場合、歴史的傾向が何らかの兆候であるとすれば、石油供給に大幅な混乱が生じる可能性が高い。大幅な原油価格の高騰は、原油価格の初期の急騰を引き起こし、他の商品市場にも破壊的な波及効果をもたらす可能性がある、と彼らは述べた。

投資銀行ゴールドマン・サックスの資産・資産管理投資戦略グループの専門家らは、2024年のほとんどの期間、原油1バレルの価格は70ドルから100ドルの間で推移する可能性が高いと推定している。しかし、この価格帯が価格変動を妨げるものではないとも述べた。潜在的"シャープ"地政学的リスクの高まりが主な引き金の1つであり、価格の上昇または下落が起こります。

唯一の明るい面があるとすれば、そのような急激な価格変動が起こる可能性があるということです。"一時的な"、 彼らは言った。

このような石油供給の混乱の可能性は、中東における地政学的な緊張などの要因から発生する可能性があります。

地政学的リスクとは別に、商品市場に関しては、世界的な観点から見た景気後退の可能性、特に米国における景気後退の可能性と、米国連邦準備制度による米国の金融政策の支配力を無視すべきではありません。専門家らによると、2024年のパフォーマンスは2024年になるという。

農産物は脆弱なようです。食品および農業分野向けの総合銀行サービスを専門とするオランダの銀行ラボバンクは年次報告書の中で、高インフレや高金利などの経済問題により農産物の需要は2024年も低いままであり、さらに制約されるだろうと述べた。世界経済の発展の遅れによって。

3年間の記録的な成長、地政学的な緊張、悪天候、エネルギーと天然資源のコスト上昇を経て、2024年には世界の食料価格、特に砂糖、コーヒー、トウモロコシ、大豆などの主食価格が下落し、消費支出が減少するとラボバンクは予測した。

一方、ゴールドマン・サックスは、米国が景気後退に陥る確率は上昇しており、今後12カ月間でその割合は30%から40%になるだろうと述べた。 GSの専門家らは、世界的な金融情勢の逼迫を考慮すると、これにより世界的な石油需要の伸びが鈍化するだろうと述べた。

CITICフューチャーズの上級研究員、リー・スヘン氏は、米国の景気後退があれば、2024年の非鉄金属のパフォーマンス、特に上半期のばらつきにつながるだろうと述べた。

しかし、FRBが2024年後半には積極的な金融引き締めを和らげると見られているため、米国と中国の金融政策は徐々に同じ方向に向かう可能性がある。したがって、非鉄金属のさまざまな課題の中にまだチャンスが潜んでいる可能性があり、スズ、亜鉛、アルミニウムがベストパフォーマンスの3つになると予想される、と同氏は述べた。

広州金融控股先物有限公司のアナリストらは、FRBの金融引き締めは米ドル建ての資金調達コストの上昇をもたらし、その結果社会の総需要が抑制され、他国からの資本流出を引き起こすだろうと述べた。世界経済は影響を受け、生産と密接に関係する一次産品の需要は縮小するだろう。

一方、米国の金融政策が緩和されれば、株式資産の価格が上昇し、コモディティに恩恵をもたらすだろう。 2024年の主要先進国における金融政策の多様性は、中国の景気回復と相まって、投資と消費の需要の高まりにつながり、商品価格を押し上げる可能性があると彼らは述べた。

一方、脱グローバル化の傾向、エネルギー消費の変革、地政学的緊張を考慮すると、一次産品の供給は2024年に減少する可能性がある。供給量が減れば商品価格にさらなる上昇の勢いがもたらされるだろうと彼らは述べた。

しかし、誰もが同意するわけではありません。中国国際資本公司の専門家らは、世界中で起きている需要の縮小と流動性の逼迫が、2024年も引き続き商品価格の重しとなるだろうと述べた。

アナリストらによると、来年の投資ポートフォリオには金が欠かせない。資産運用会社ステート・ストリート・グローバル・アドバイザーズのアジア太平洋地域における投資戦略・調査責任者のミシェル・バーロウ氏は、金は投資の多様化に役立つと述べた。過去2年間では、金が債券、債券商品、株式をアウトパフォームしているが、いずれもジェットコースターのような状況だった。したがって、金は紛争関連の変動をヘッジできると同氏は述べた。

CITIC証券のチーフエコノミスト、ミンミン氏は次のように述べた。"2023年7月の前回利上げ以来、FRBは利下げ開始が時期尚早であるという予想を修正しようと、タカ派的なシグナルを発して常に市場を翻弄してきた。市場の期待に対するFRBの効果的なガイダンスは、10月末に10年物国債金利が5%を突破して低下に転じた後、失敗し始めた。したがって、金価格は引き続き利下げ期待の高まりによるプラスの影響をもたらしました。"

全体的なリスク選好度は縮小しているものの、ゴールドマン・サックスは今後12カ月間のコモディティへの投資機会に楽観的だ。 GSの専門家らは、投資家は次のようにすべきだと述べた。"2024年にはコモディティをロングする"。スポット価格の上昇とコモディティが地政学的な供給混乱の懸念に対するヘッジになっていることから、来年のコモディティに対する強気のセンチメントは正当化される。

ゴールドマン・サックス・コモディティ指数の12カ月間のトータルリターンは21%と推定されており、エネルギーセクターは2024年に31%上昇する可能性が高く、工業用金属は17%上昇するだろうと彼らは述べた。

原油に関しては、ボラティリティが2024年のキーワードになる可能性があるとUBSの専門家は述べ、原油価格は今後12カ月で1バレル当たり90ドルから100ドルの間で変動する可能性があると試算している。そのため、投資家はこの範囲内で取引することができ、継続的な追加利益を求めるには比較的安全であると彼らは述べた。

記者:史静